2022 「年金」今を楽しむ 未来に備える 30代、40代からの親子で考えるセカンドライフ

「セカンドライフを心豊かに過ごしたい」。そんな意欲的な人たちと、その子ども世代に向けて、今を楽しむコツと未来に備える方法をテーマごとに伝えるシリーズ「セカンドライフ特集2022」。第1回は「年金」と「遺言信託」です。

豊かな老後生活を迎えるために 知っておきたい「年金」Q&A

ゆとりのある老後生活を送るため、30、40代から公的年金の仕組みを知り、準備することが大切です。年金制度改正の内容や生活プランについて、ファイナンシャルプランナーの時川郁さんに聞きました。

話を聞いたのは

合同会社リテラビット 代表

時川 郁さん

年金の額は働き方で変わってきます。「いくらもらえる」ではなく「今後いくらつくれる」で考えましょう。

[Q1]今年4月に国の年金制度が改正されたと聞きました。変更点のポイントを教えてください。

A

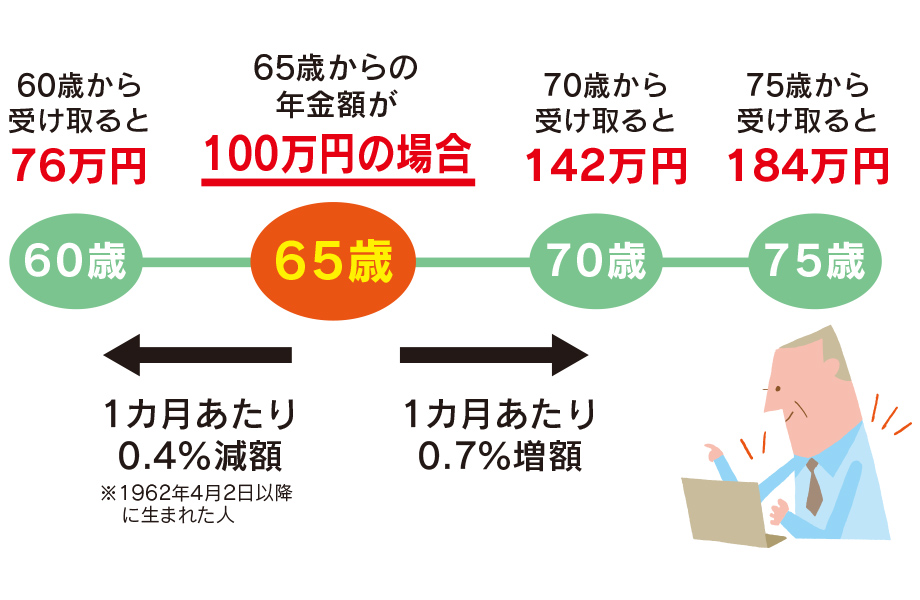

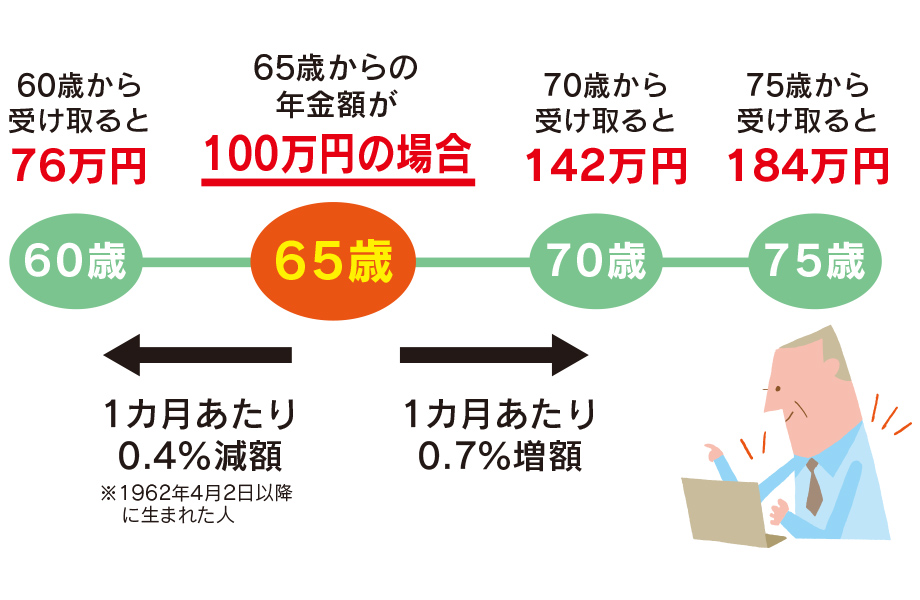

人生100年時代を見据え、長く働き続けたいシニア層を後押しする内容が多く盛り込まれました。中でも注目を集めているのが、年金受給開始年齢の拡大です。これまで年金をもらい始める年齢の上限は70歳まででしたが、今回の改正で1952年4月2日以降に生まれた人は75歳まで先送りすることが可能になりました。つまり自分の健康状況や何歳まで働くかを考えて、年金の受給開始を60歳から75歳までの間で選ぶことができるのです。

年金を65歳より早くもらい始めると、年金額は減額され、反対に先送りすると増額されます。1962年4月2日以降に生まれた人の場合、減額率が1カ月あたり0・5%から0・4%に変更されました。60歳から受け取ると24%減額、70歳からは42%増額、75歳からは84%増額します。

また、60歳以上65歳未満の人が働きながら老齢厚生年金を受け取る場合、老齢厚生年金の基本月額と総報酬月額相当額合計が月額28万円を超えると年金が減らされていたのが、今回の改正で合計47万円までは減額されないことになりました。この金額内であれば、年金は全額もらえるということです。働いて収入を得る意欲につながる内容となっています。

[Q2]老後資金はいくら用意しておくと安心ですか。また年金でどこまで補えますか。

A

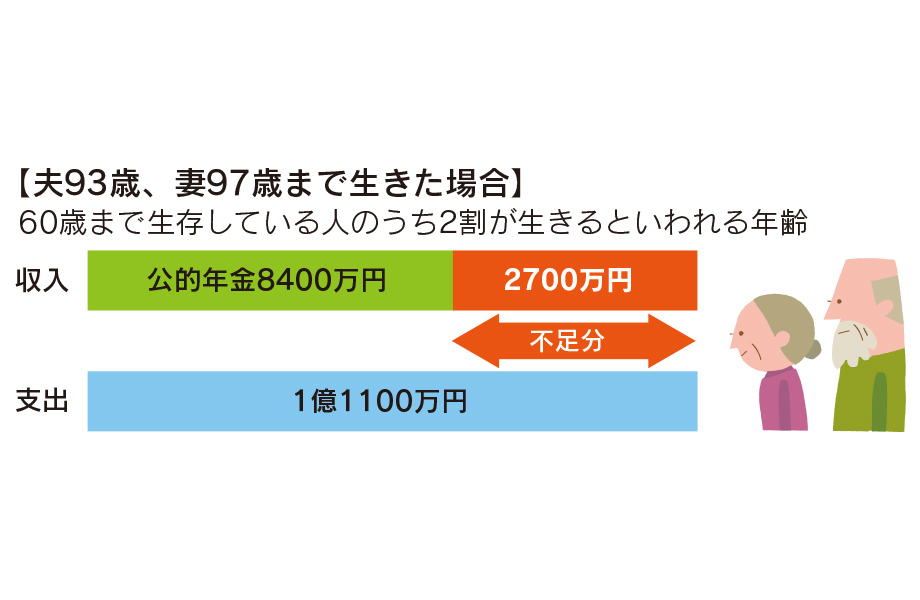

老後資金の必要額はそれぞれの暮らし方や価値観によって異なります。65歳まで働いて収入を得ることを前提に、厚生労働省の厚生年金見込額のモデルケース(図)で考えてみましょう。

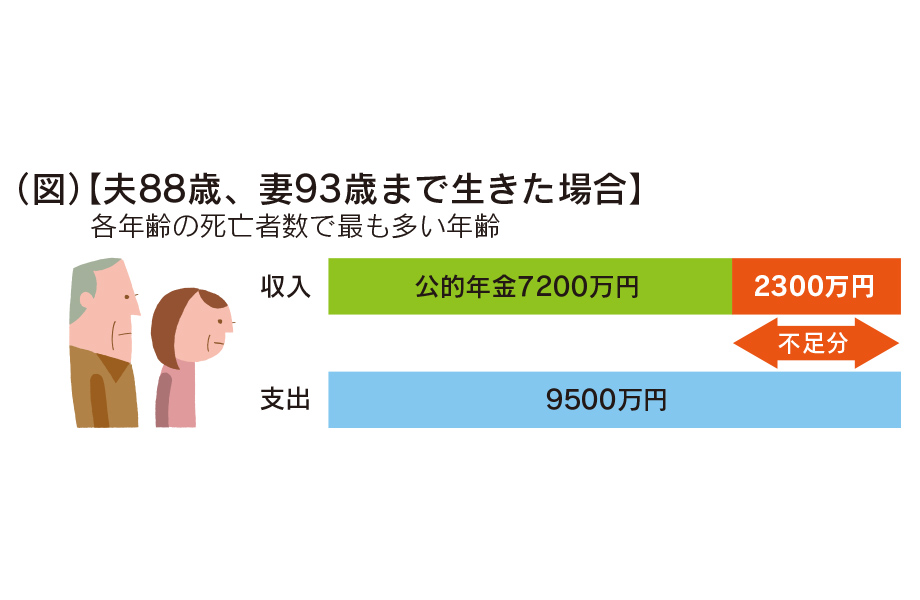

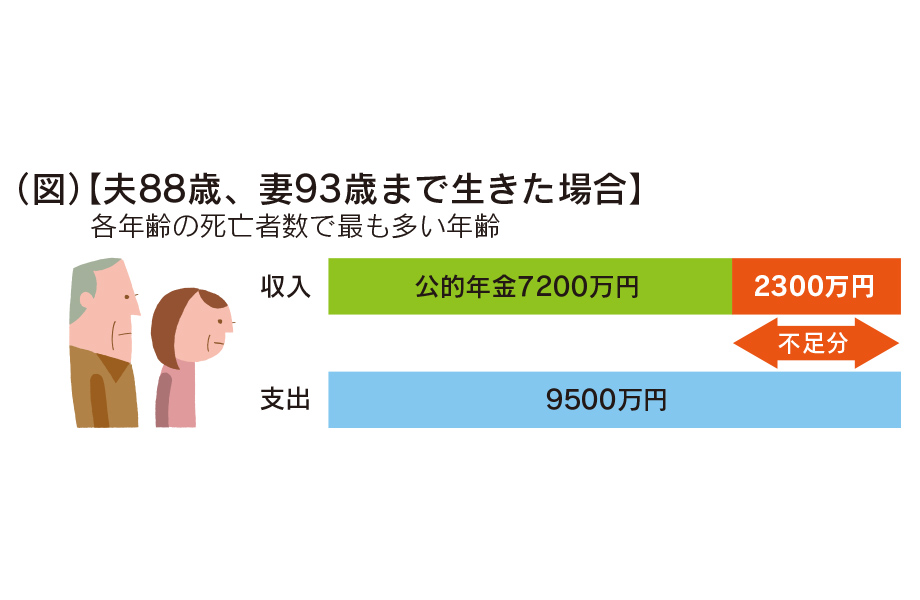

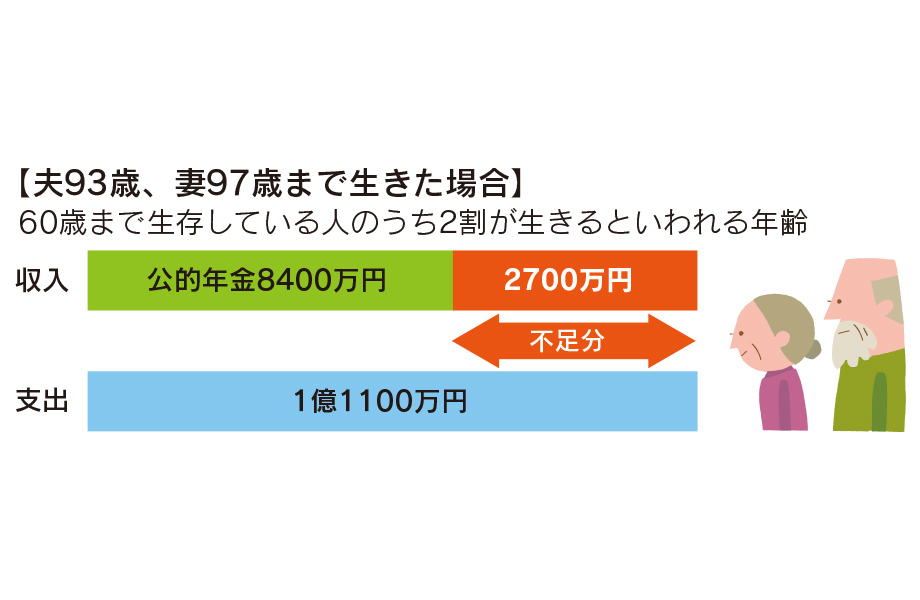

老後、夫婦に必要な月々の生活費は約30万円といわれています。夫が死亡し、妻が一人暮らしをする場合は、夫婦での生活費の7割として月21万円。これを基に夫が88歳、妻が93歳まで生きたとして計算すると、老後のお金は約9500万円が必要となります。一方、給付される年金は夫婦で7200万円となり、約2300万円が不足します。さらに、夫が93歳、妻が97歳まで生きた場合、2700万円が不足する計算となります。

今後、公的年金の給付水準は、少子高齢化などの影響により引き下げられ、30代の人が老後を迎える頃には、3000万円以上もの金額が不足すると考えられます。年金を考えるにあたり、夫婦でどう働いていくか、働き続けたい場合、親にどの程度子育てに関わってもらうかなど、自身の生活はもちろん、親との関係性を見つめ直すことも大切です。

出典:総務省統計局「家計調査」二人以上の無職世帯(65~69歳)

厚生労働省 厚生年金(老齢基礎年金を含む)見込額

モデルケース(夫が平均的な収入で40年間就業し、妻がその全期間専業主婦であった場合)を基に計算

厚生労働省発表2019年財政検証〈経済ケースⅢ 人口中位〉

[Q3]安心して老後生活を送るために、今からできることはありますか。

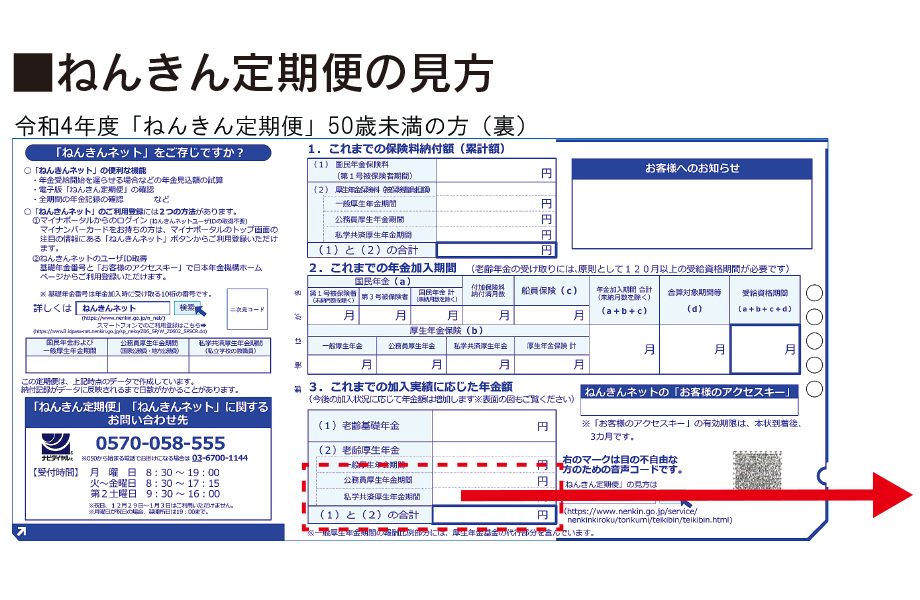

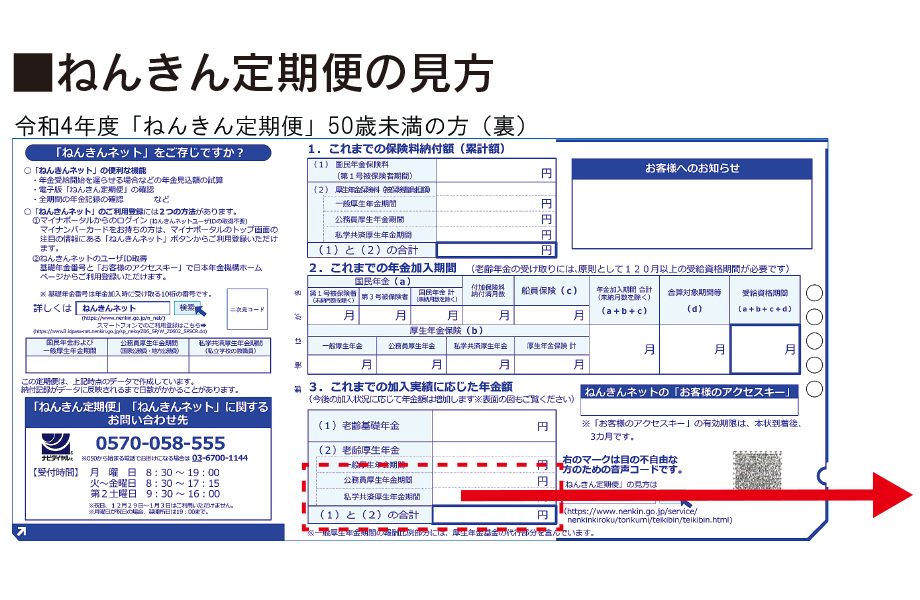

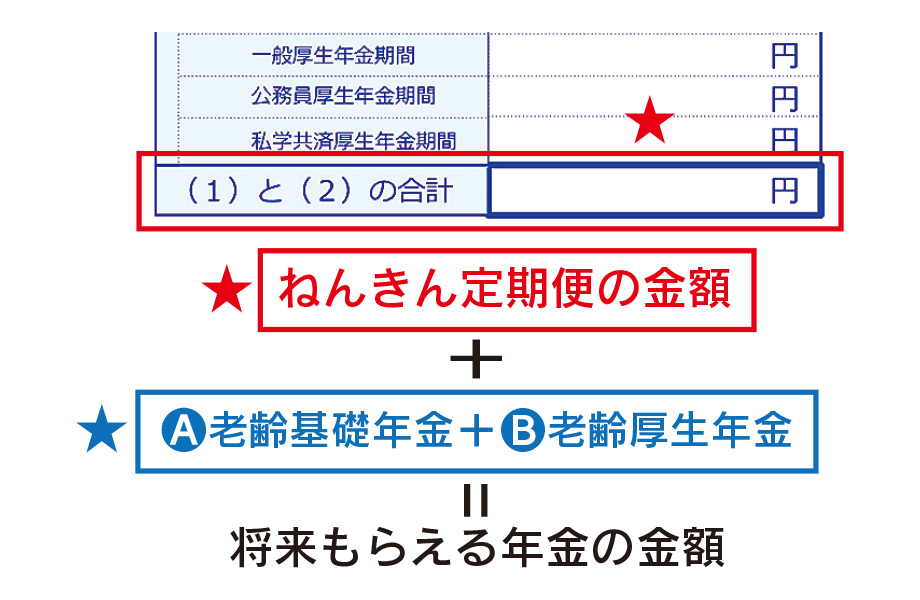

まずは毎年、誕生した月に送られてくる「ねんきん定期便」を活用して、自分にいくら年金が支払われるかを試算してみましょう。

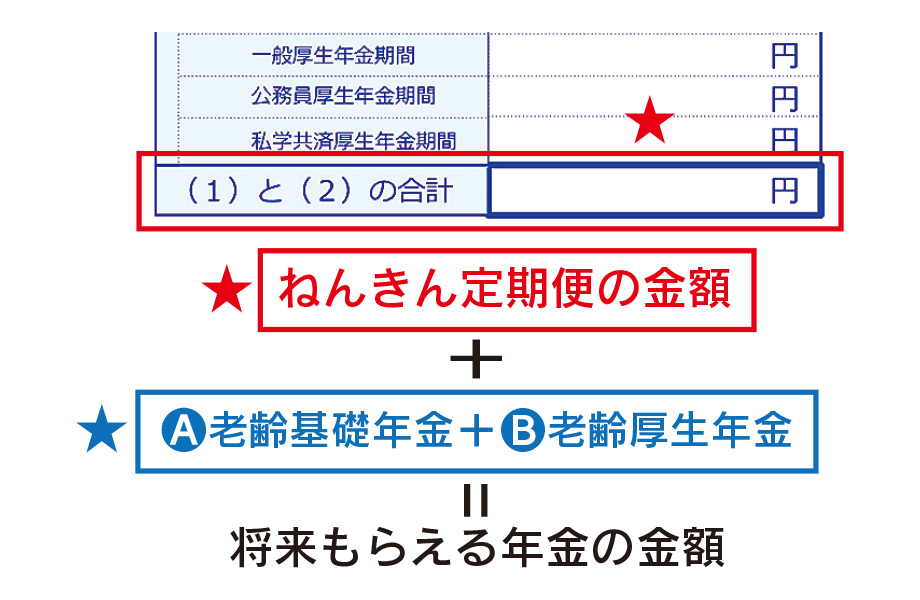

ねんきん定期便には、50歳以上は何歳からいくらの年金をもらえるかが記載されています。50歳未満の人は、今まで支払われた保険料で今いくら準備できているか、という金額が記載されています。要はこれからどう働くかで、もらえる年金は変わってくるのです。金額を増やすためにはパートから正社員になる、資格を取得するなどして報酬を上げる、もしくは、定年後も働き続けることなどが考えられます。年金を試算(左図参照)した上で、これからどう働くか、どう生活するか、どんな子育てをしたいかなど考えてみましょう。お金のことだけでなく、個々の価値観を大切に将来設計することが、豊かなセカンドライフにつながるはずです。

★

(A)老齢基礎年金………2万円×これから60歳までの年数

(B)老齢厚生年金………【これからの見込年収】×0.55%×これからの厚生年金加入年数(今後70歳までのうち何歳まで働くか)

※金額は概算です。将来設計を考えるときの参考としてご利用ください。

4月からスマホで簡単に年金額を試算できる「公的年金シミュレーター」が登場。ねんきん定期便に各個人の二次元コードがあるので、ぜひアクセスしてみて。受給開始年齢や働く年数などによっていくらもらえるか、いろいろなパターンを試算できます。

自分らしい豊かな老後に向けて

葬儀の事前相談について、セルモ玉泉院武蔵ヶ丘会館の吉本泰裕館長に聞きました。

葬儀の不安を事前になくし輝かしい第二の人生を

「終活」という言葉が生まれて十数年がたちました。以前はタブーだった葬儀の事前相談も、今ではご本人が家族と一緒に葬儀会館に来館するなど、気軽に話し合う人が増えています。

終活とは「終わりのための活動」と書きますが、決して後ろ向きなことではありません。葬儀やお墓、相続、遺品整理など人生の終わりに向けた準備をする「終」と、新たな趣味を見つけたり、今までやりたかったことを始めたり、第ニの人生をスタートさせる「活」の部分の二つに分けられるからです。豊かな老後を送るためにも前向きに考えましょう。

多くの人にとって、葬儀の事前相談の目的は不安解消ではないでしょうか。「自分の葬儀はどうなるのか」「家族に迷惑をかけないためには」…。こうした不安は事前に相談することで払拭でき、「人生の終(しま)い方」について明確なビジョンを持つことができるようになります。

景品表示法の改正で、葬儀社には販売商品についての正しい説明責任と、それを提供する義務が設けられています。以前は分かりにくかった「葬儀」ですが、話し合うことで理解を深めることができます。輝かしい第二の人生を歩き出すためにも、事前相談をしてはいかがでしょうか。

[豊かな暮らし編]自身の「思い」を確実に伝える 相続をスムーズに「遺言信託」活用を

遺産相続の話は親子、家族の間でも切り出すのが難しいもの。今は元気に過ごしていても、相続はある日突然発生する、避けては通れない身近な問題です。トラブルから大切な家族を守り、円滑で円満に相続を進めるためにも、今のうちから少しずつ自身の相続や遺言の準備をしておきましょう。

元気なうちに準備を

遺言書が必要なのは遺産が多い富裕層だけと思われがちですが、裁判所の統計(※)によると、相続財産が1000万円以下の家庭の遺産争いが全体の約3割。5000万円未満の家庭が全体の約8割を占めています。

「家族が安心して暮らしていくためにも、今のうちから相続や遺言についてみんなで話し合ったり、情報収集をしたりすることが大切です」と肥後銀行個人コンサルティング部の檜原賢吾さん。しかし、30~50代の働き盛りで多忙な人は、煩雑な相続手続きで苦労することも。大切な子や孫に負担をかけずに相続を行うには、民法に定められた厳格なルールをクリアした「遺言」と、相続手続きの知識が重要になります。

皆さんは、銀行が遺言書の作成から遺言書の保管・執行まで、相続に関する手伝いをする「遺言信託」をご存じでしょうか。相続に関する面倒な手続きをトータルでサポートし、大切な子や孫の負担を大幅に軽減するサービスの一つです。銀行は相続開始までの間、遺言書の保管をして、保管期間中は財産の内容に変動がないかを定期的に照会。遺言者が逝去の際には遺言を執行し、相続手続きを完了します。「遺言信託は財産が多い少ないにかかわらず利用する方が増えています。資産管理のプロに任せておくと安心感が違います。相続や遺言について分からないことがありましたら、ぜひご相談ください」

※2020年度裁判所「司法統計年報告」(家事事件編)

こんな「思い」に応えてくれます

大切な財産を残すための「遺言書」

【相談事例】いつも世話をしてくれる同居の長女に 多く財産を残してあげたいです。

右の家系図のような家族構成で相続が発生した場合に、法定相続人は以下の4人になります。

(1)妻

(2)長男

(3)長女

(4)次女

遺言書がない場合には、自分の考えとは関係なく相続人間で話し合って遺産分割を行います。希望に沿うためには遺言書が大切になります。

話を聞いたのは

肥後銀行個人コンサルティング部

檜原(ひはら) 賢吾さん

相続や信託に関するご相談は、WEBや電話でも承っています。ご自身、そしてご家族の安心のためにもお気軽にご相談ください。

お問い合わせ

【問・相談】

| TEL | 0120‐1589‐15 |

「遺言信託」の概要・流れ

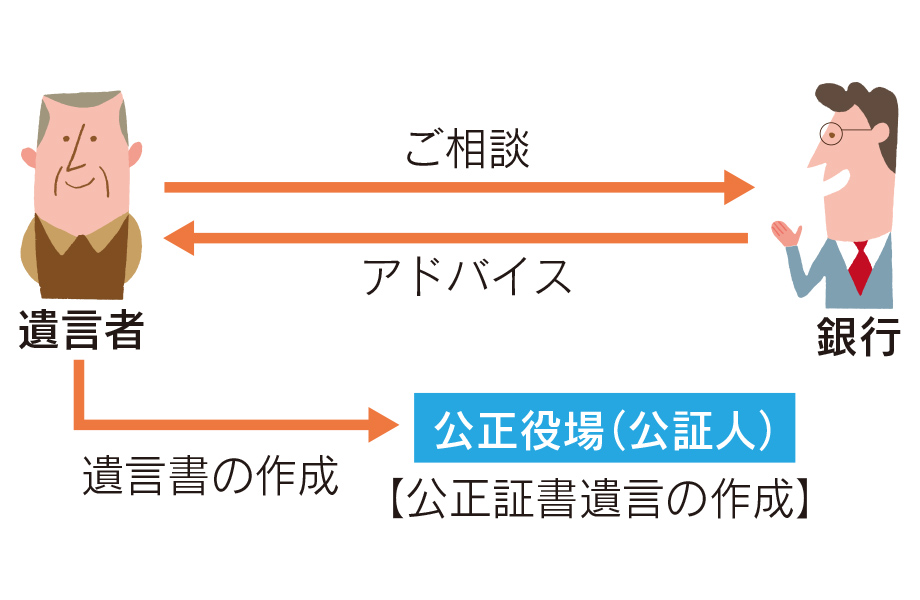

肥後銀行では、遺言書の作成に関する相談から遺言書の保管、相続発生後の遺言の執行までの一連の手続きをサポートする「遺言信託」があります。法定相続分とは異なる配分が可能で、遺産の具体的な配分を指定できるこの商品が、どのようなものか見ていきましょう。

(1)遺言書の作成

遺言書には民法に定められた厳格なルールがあります。それが守られていない遺言書は無効になってしまうことに。肥後銀行では、家族や財産の状況や意向を確認しながら、遺言書作成のサポートをします。

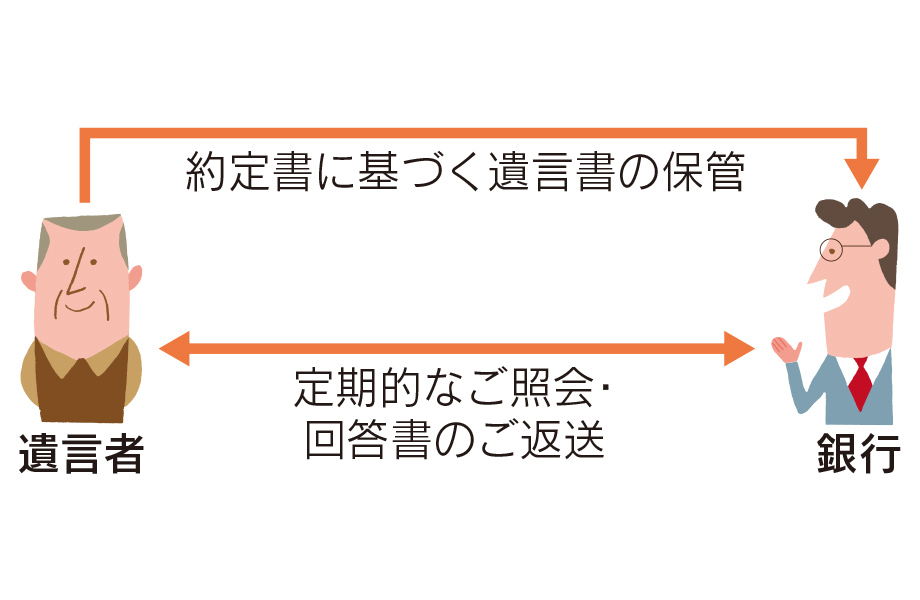

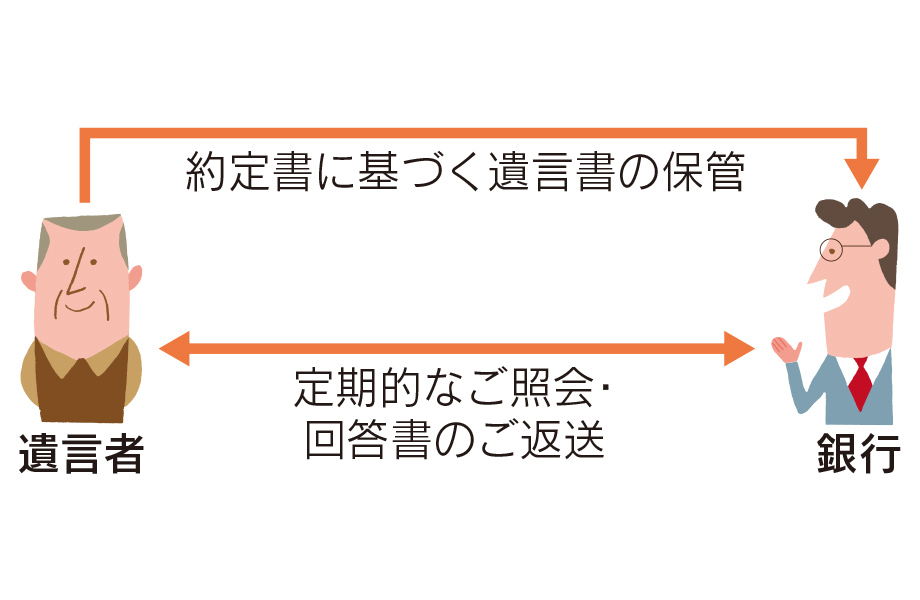

(2)遺言書の保管と管理

遺言書の正本を、相続開始までの間、肥後銀行で預かリます。保管期間中は、遺言内容について変動がないか、定期的に照会します。

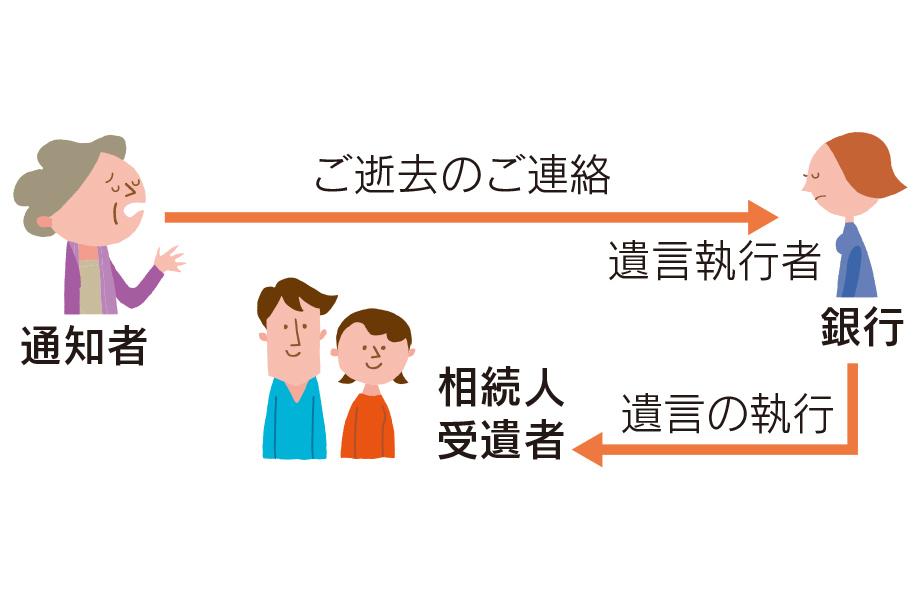

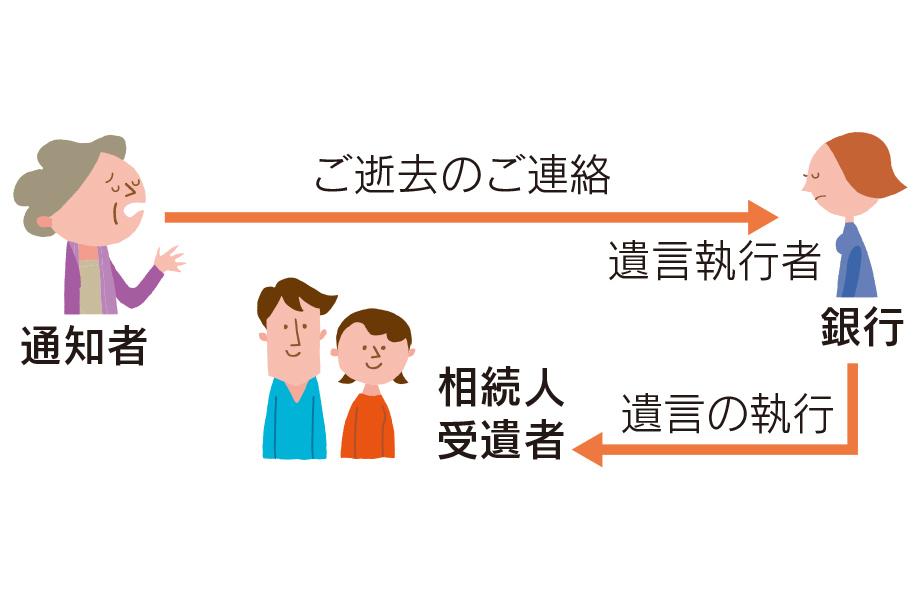

(3)遺言の執行

遺言者がご逝去の際には、通知者から銀行へ連絡をし、遺言に基づいて肥後銀行が「遺言執行者」として、相続手続きを行います。

![ななみ先生と浦田先生が答えます! 住まいと暮らしのQ&A[2024 夏]](https://spice.kumanichi.com/spice/wp-content/uploads/2024/02/spice_240628_p11-14_01-300x200.jpg)

![ななみ先生と浦田先生が答えます! 住まいと暮らしのQ&A[2023 秋]](https://spice.kumanichi.com/spice/wp-content/uploads/2023/10/topimage240216_p17-18-20_eyecatch-300x200.jpg)

![ななみ先生と浦田先生が答えます! 住まいと暮らしのQ&A[2023 夏]](https://spice.kumanichi.com/spice/wp-content/uploads/2023/02/topimage230630_p15-16-18.jpg)

![ななみ先生と浦田先生が答えます! 住まいと暮らしのQ&A[2022 夏]](https://spice.kumanichi.com/spice/wp-content/uploads/2022/02/topimage220527_p13-19.jpg)