将来の教育・老後資金準備に不安 生命保険料が高過ぎる気も…【家計簿チェック】

“お金のプロ”がズバリ!家計簿チェック

Q.将来の教育・老後資金準備に不安 生命保険料が高過ぎる気も…

貯蓄が思うように増えず、将来の教育資金や老後資金の準備ができるか不安です。

3年前にマンションを購入した際、半分を頭金として支払ったため、貯蓄が大幅に減りました。残り半分は住宅ローンを利用し、ローンは私の名義で組んでいます。

生命保険が高過ぎるのではないかと、保険FPに相談したこともありますが、貯蓄型のものも多く「やめないほうがいい」と言われました。

家計のことは大まかに把握していますが、1円単位で家計簿を付けるなど細かい管理まではできていません。

A.積立投資中心の資産形成を 生保はFPに試算を依頼して

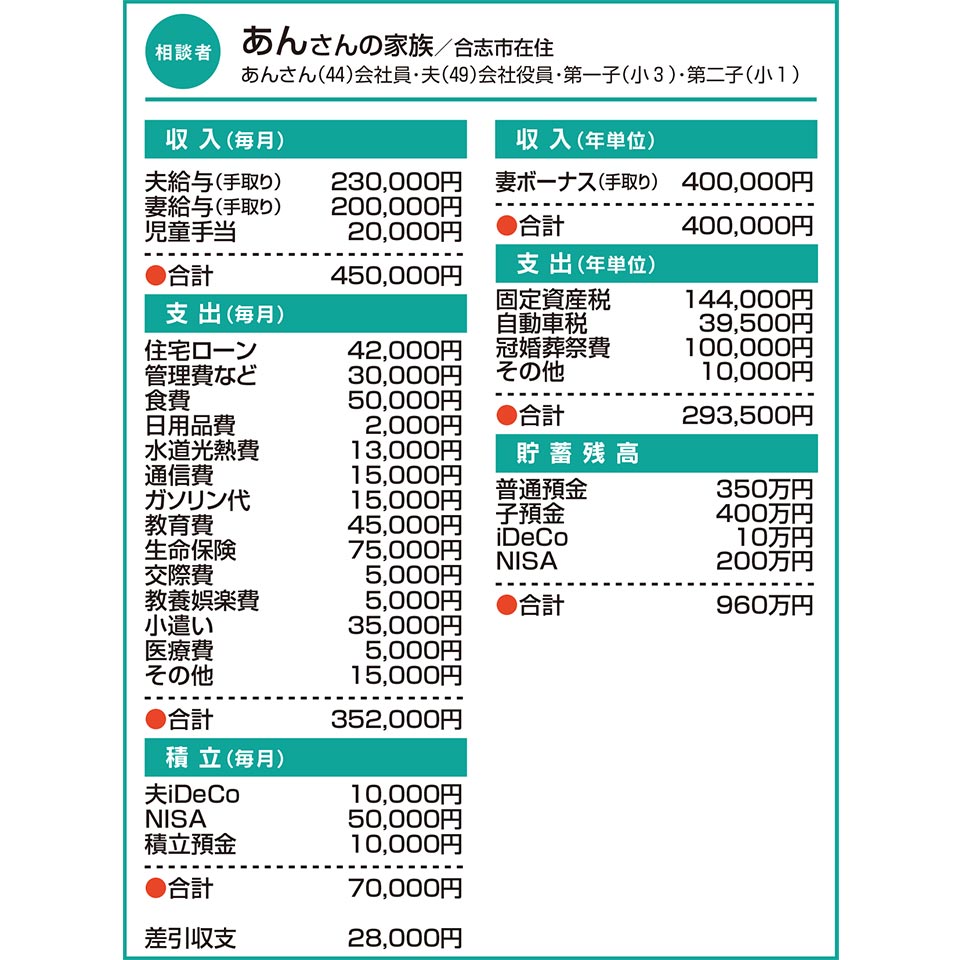

iDeCoとNISA、積立預金で合計7万円を毎月確実に積み立てておられます。また、生命保険料のうち5万円強が貯蓄型の分で、これらを合わせると、年間可処分所得のうち約25%を資産形成に回されている計算です。それでも実感に欠けるのは、目に見える形で残高の伸びを確認できる積立預金の割合が低いからかもしれません。

そこで、金融資産残高に目を向けると、合計960万円のうち750万円は銀行預金ですね。緊急予備資金には既に十分な額ではないでしょうか。今後は、iDeCoとNISAで積立投資を中心とされるのが正解だと思います。

見直したいのは生命保険です。大前提として、保障と貯蓄は分けて考えましょう。保障として必要な分は、十分な金額を可能な限り安い保険料で確保するため掛け捨て型が向いています。一方、貯蓄を目的とする分は、他の金融商品と比較して考えます。一般論として、保険は桁違いにコストが高く、リターンに見合わないと言わざるを得ないでしょう。

ご加入中の契約については、内容や経過期間などで判断が分かれます。契約ごとに計算してみないと断言できませんが、経験上、早めに損切りした方がよいケースも少なくないので、金融商品全般を客観的に比較できるFPに試算を依頼してみてください。

「家計簿チェック」の相談者を募集中!

専用フォームの必須事項にあなたの家計を入力するだけ。

講師に相談して、家計を見直してみませんか。採用分には図書カード3000円分進呈。