つみたてNISAなどへの投資を増額 住宅ローンの繰り上げが先だった?【家計簿チェック】

“お金のプロ”がズバリ!家計簿チェック

Q. つみたてNISAなどへの投資を増額 住宅ローンの繰り上げが先だった?

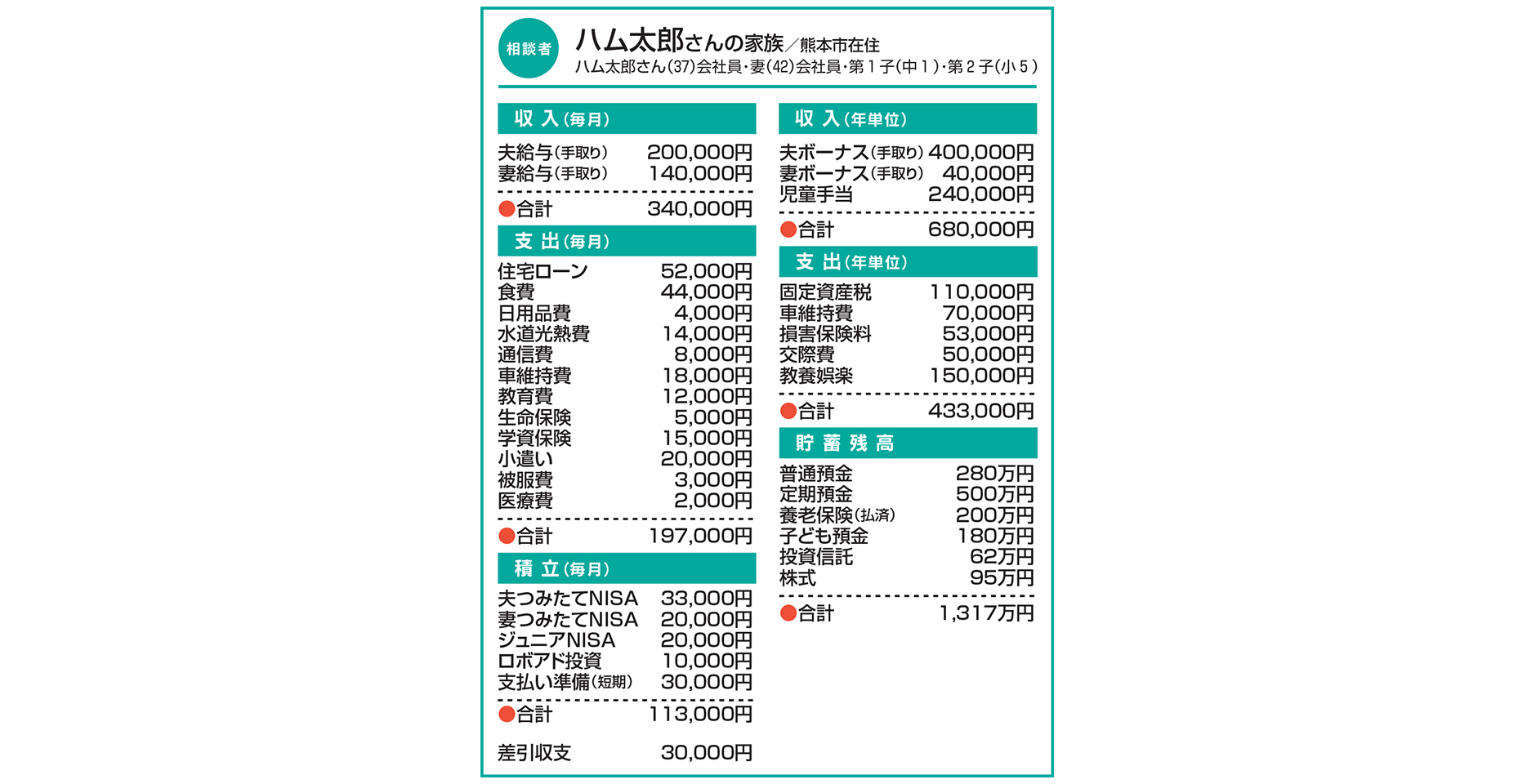

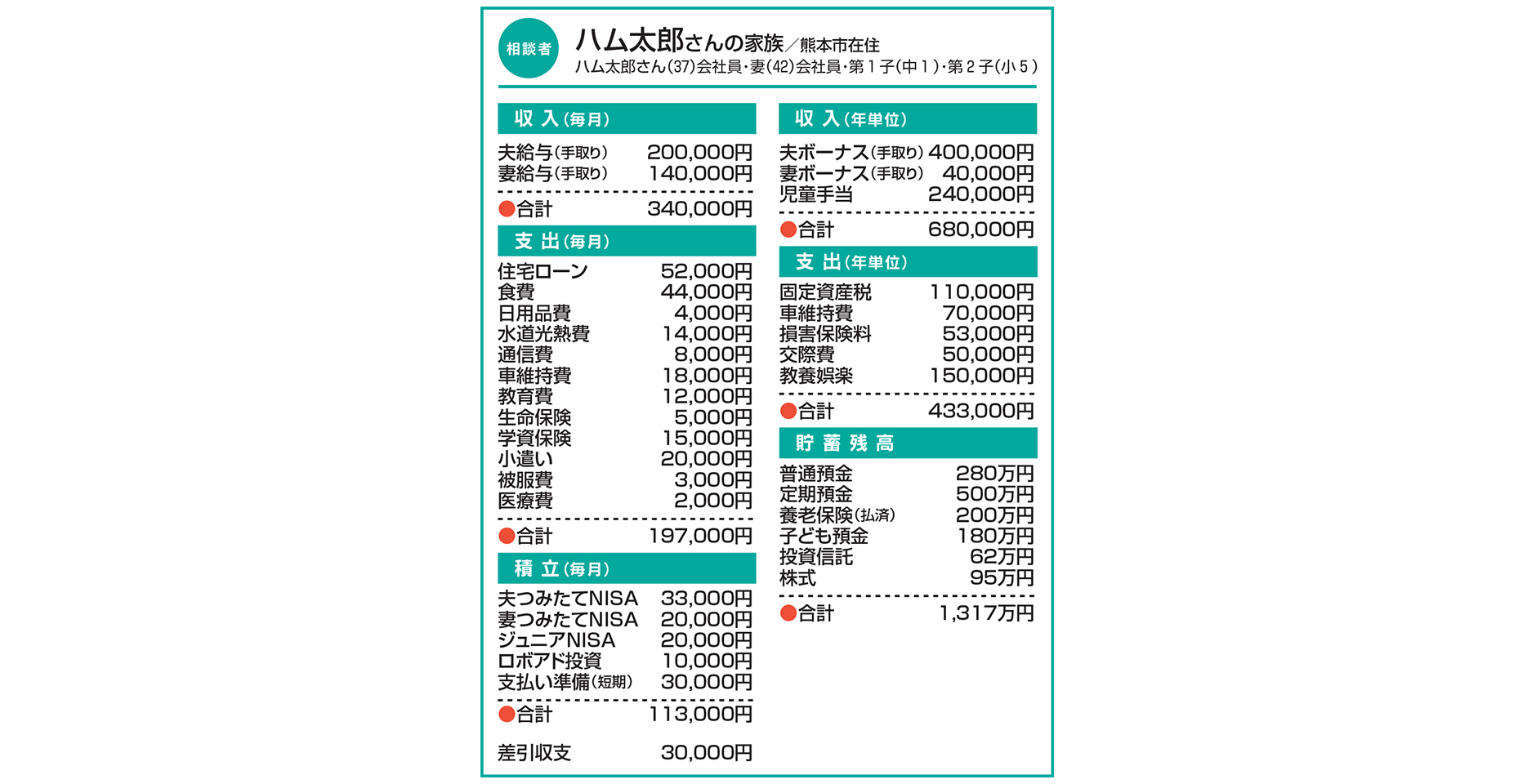

昨年、つみたてNISAを始めました。私の非課税枠は満額を活用、他は預金に入れていましたが、今年に入って、妻の非課税枠とジュニアNISAも活用し、投資額を増やすことにしました。

子どもの教育費は、奨学金を使わず大学進学費まで出してあげたいと考えています。また、住宅ローンは残高約1700万円で金利0.57%、65歳で完済予定です。変動金利なので、できれば60歳までには完済したいと考えています。投資額を増やすより、住宅ローンの繰り上げ返済を優先すべきだったでしょうか。

A. 繰り上げ返済しない選択に賛成 計画的な資金準備はお手本にしたい

まず「住宅ローンの繰り上げ返済を優先すべきだったか」について。答えは「ノー」で、ハム太郎さんの選択に私も賛成です。仮に100万円を繰り上げ返済すると、1年間で5700円の利息を浮かせることができますが、一方で、住宅ローン減税により軽減される税額が1万円も減ってしまいます。少なくとも住宅ローン減税が適用される間は、急激な金利上昇でもない限り、現状維持が得策かと思います。

さらに、住宅ローン減税が終了する頃には、教育費の増加が見込まれる時期に差し掛かりますね。進学先次第では、繰り上げ返済を見送って教育費の支払いを優先しなければならないかもしれませんが、それでも、きっと大丈夫。仮に一度も繰り上げ返済をしないまま60歳を迎えた場合、その時点の残債はおよそ300万円(現在の金利が続くものとする)にまで減っていますから、そこで一括完済も十分に可能かと思います。

月々の積立額を、漠然と金額を振り分けるのではなく、車の維持費や帰省費用など1年以内に使う予定の資金、また家具・家電の買い替え費用や長期契約の火災保険料、住宅のメンテナンス費用など10年を超えて必要となる資金、お子さんの教育資金など目的別に予算を立て、運用期間に見合った手段で準備されています。収支バランスを含めお手本にしたい家計です。

「家計簿チェック」の相談者を募集中!

専用フォームの必須事項にあなたの家計を入力するだけ。

講師に相談して、家計を見直してみませんか。採用分には図書カード3000円分進呈。